CFD sind komplexe Instrumente und beinhalten wegen der Hebelwirkung ein hohes Risiko, schnell Geld zu verlieren.72.6% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFD funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.

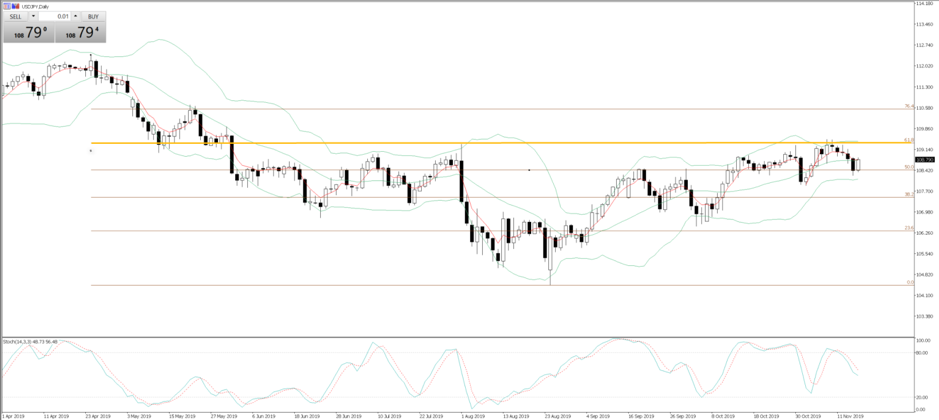

"USDJPY daily chart"

Conviction trade view – Long USDJPY on a daily close through 109.33 for 110.50/111.00.

• Along with USDCNH, USDJPY has the strongest correlation with the US 10-year Treasury yield, which has moved from 1.43% in August to 1.97% (54 basis points) on 7 November. Having retreated a touch into 1.83% (taking USDJPY into 107.50), should we see a closing upside break of 1.94%, I would expect the benchmark Treasury to test 2.12% and potentially 2.2%.

• Given the correlation with USDJPY, a break of 1.94% should, therefore, see USDJPY close through the 61.8 fibo retracement of the April to August sell-off at 109.33, which we can clearly see as strong horizontal resistance. A break of 109.33 takes the pair into 110.50/111.00, although, I am a willing seller into here.

• Consider that one of the big debates in macro-discretionary trading circles at present is how much higher bond yields can go and whether the move higher has been predicated more on a better feel on US-China trade relations or better global economic data. Either way, traders certainly do not want to be long bonds (short USDJPY by proxy) if we hear a positive and tangible outcome in the talks. That would take the 10-year through 1.94% (USDJPY 109.33).

• Of course, the risk of disappointment is elevated, and I, like many are sceptical that we see the September US tariffs (Stage 4) rolled back, let alone the tariffs due to kick in on 15 December. An outcome China has made clear they need to see before they will commit to agreeing to a ‘Phase One’ deal and a sizeable amount of US agricultural products. One suspects Trump will be keen to meet the market, which is a risk if short. That said if short, the idea to square and reverse into long positions on a daily close through 109.33 seems highly prudent.

• Short positioning, held by large speculators (or ‘non-commercials’) in the JPY has increased to 34,997 contracts, showing the big money is moving into short JPY exposures. However, considering this is the 59th percentile of the three-year range, one could consider positioning as quite neutral.

Bei diesem Artikel handelt es sich um eine Werbemitteilung. Diese Information wurde von Pepperstone GmbH bereitgestellt. CFD sind komplexe Instrumente und beinhalten wegen der Hebelwirkung ein hohes Risiko, schnell Geld zu verlieren. Zwischen 74 % und 89 % der Kleinanlegerkonten verlieren beim Handel mit CFD Geld. Sie sollten überlegen, ob Sie verstehen, wie CFD funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren. Zusätzlich zum untenstehenden Haftungsausschluss enthält das auf dieser Seite enthaltene Informationsmaterial weder eine Auflistung unserer Handelspreise noch ein Angebot oder eine Aufforderung zu einer Transaktion in ein Finanzinstrument. Pepperstone übernimmt keine Verantwortung für die Verwendung dieser Kommentare und die daraus resultierenden Folgen. Es wird keine Zusicherung oder Gewähr für die Richtigkeit oder Vollständigkeit dieser Informationen gegeben. Folglich trägt der Anleger alleinverantwortlich das Risiko für einzelne Anlageentscheidungen. Jede angebotene Studie berücksichtigt nicht das Investment spezifischer Ziele, die finanzielle Situation und die Bedürfnisse einer bestimmten Person, die sie empfangen kann. Sie wurde nicht in Übereinstimmung mit den gesetzlichen Vorschriften zur Erstellung von Finanzanalysen erstellt und gilt daher als Werbemitteilung im Sinne des Wertpapierhandelsgesetzes (WpHG).