- Español

- English

- 简体中文

- 繁体中文

- Tiếng Việt

- ไทย

- Português

- لغة عربية

Analisis

Trump intensifica sus ataques, tanto a la Fed como en Irán

DÓNDE ESTAMOS –

Después de que la Fed mantuviera los tipos sin cambios el miércoles pasado, el presidente pareció intensificar sus exigencias de recortes de tipos, e incluso volvió a plantear la posibilidad de despedir al presidente de la Fed por el supuesto "crimen" de mantener los tipos estables pese a un mercado laboral sólido y riesgos inflacionarios al alza. Curiosamente, alguien que ha sido promotor inmobiliario toda su vida y que ahora quiere tipos súper bajos para financiar su agenda política —en lugar de abordar el problema del déficit— no es muy fan de esta postura. Tampoco parece serlo el secretario de Comercio, Lutnick, que se sumó a las críticas durante el fin de semana.

Aclaremos algunas cosas, una vez más:

No hay motivo para un recorte ahora. El mercado laboral está sólido; el desempleo es bajo y la creación de empleo, saludable. Por otro lado, la inflación sigue claramente por encima del 2 % y los riesgos siguen aumentando, sobre todo por los aranceles.

Cuanto más insiste la Administración en pedir recortes, más difícil es justificarlos. Aunque los datos llegaran a justificarlo, ahora será más complicado para la Fed moverse sin parecer influenciada políticamente, ya que necesita demostrar que su política es independiente.

Un recorte importante de tipos podría tener el efecto contrario al deseado por Trump. Podría provocar una fuerte venta de bonos a largo plazo, una desanclaje de las expectativas inflacionarias y una salida masiva de capitales de EE. UU.

Aun así, es objetivamente divertido ver cómo estos ególatras se vuelven locos por una de las pocas cosas que —con razón— no pueden controlar. Lutnick, por ejemplo, ha cambiado su postura completamente: ahora defiende los recortes pese a haber dicho en septiembre que uno de 50 puntos básicos era una “gran señal de alarma”. ¿Será que su nuevo jefe le hace cambiar de opinión?

De cualquier modo, mientras la mayoría de los miembros de la Fed siguen con un enfoque de “esperar y ver”, el gobernador Waller parece decir “yo haré lo que usted quiera, Sr. Trump”. El viernes dijo que podría haber recortes ya en julio y que “no hay motivo” para esperar mucho más. A estas alturas, habría que volver a imponer el “periodo de silencio” previo a las reuniones para evitar que este señor siga postulándose en público para el cargo de Powell.

Para que no haya dudas: Trump no puede despedir a Powell, y un recorte antes de otoño sigue siendo muy poco probable. Mi escenario base sigue siendo un único recorte de 25 puntos básicos este año, probablemente en diciembre.

Fuera de todo esto, el viernes fue un día bastante aburrido, con poco volumen ya que muchos operadores de EE. UU. tomaron un fin de semana largo tras Juneteenth. La atención del mercado siguió centrada en la geopolítica.

En ese frente, no solo continuaron los enfrentamientos entre Israel e Irán, sino que EE. UU. también intervino, con ataques a infraestructuras nucleares clave en Fordow, Natanz y Esfahan.

Evidentemente, habrá que seguir monitoreando la situación muy de cerca, sobre todo por el alto riesgo de represalias iraníes y el aumento del potencial de escalada.

Dicho esto, mientras no se afecte la infraestructura de exportación de crudo y las amenazas iraníes de bloquear el Estrecho de Ormuz no se materialicen (cosa que sinceramente dudo), todo esto sigue siendo más una distracción para los mercados que una narrativa a largo plazo. Y eso, claro está, no minimiza el impacto humano —trágico en todos los bandos—, pero los mercados tienden a ser fríos con estos temas. Hay quien opina incluso que la intervención estadounidense podría acelerar el fin del conflicto, aunque eso está por ver.

En general, el panorama para los mercados financieros sigue siendo alcista, con buenos resultados empresariales y sólido crecimiento económico. Todo parece apuntar a que se alcanzarán acuerdos comerciales, en medio de un tono mucho más calmado. ¡Y no olvidemos a TACO! No me sorprendería que pronto se anuncie una extensión de la pausa arancelaria del “Día de la Liberación”. De hecho, ese plazo del 9 de julio y el informe de empleo de junio (el 3 de julio) son los próximos eventos clave para el mercado. Mientras tanto, las acciones deberían seguir subiendo, con nuevos máximos en el horizonte y oportunidades de compra en las correcciones.

En cualquier caso, la reacción del mercado a los sucesos geopolíticos del fin de semana ha sido bastante predecible: futuros de acciones a la baja de forma moderada, el crudo al alza antes de retroceder, el oro con una leve demanda que no duró mucho, y cierto apetito por activos refugio en divisas. Los bonos del Tesoro han recibido presión en toda la curva, probablemente por el temor a que el alza del petróleo aumente la inflación. Si el rendimiento del bono a 10 años se acerca de nuevo al 4.5 % (o el de 30 años al 5 %), probablemente vuelva a haber compradores interesados.

Todos estos movimientos son reacciones inmediatas, que una vez más demuestran la tendencia del mercado a sobrerreaccionar ante titulares geopolíticos. No me sorprendería nada si, para el viernes por la tarde, el petróleo cierra la semana en negativo y las acciones en positivo, pese a todos los “tambores de guerra” que suenen mientras tanto.

Por último, una palabra sobre Reino Unido, después de que el viernes salieran unas ventas minoristas decepcionantes (-2.7 % mensual en mayo) y la mayor cifra de endeudamiento en un mes de mayo fuera del contexto de la pandemia. Dado el impacto en la libra y los bonos británicos, los participantes del mercado están claramente, y con razón, preocupados de que nuestro querido Ministro de Finanzas no tenga ningún plan para resolver esto, sobre todo cuando seguimos atrapados en un bucle de más impuestos y menos gasto. No hace falta ser adivino para imaginar cómo será el Presupuesto de otoño.

Ah, y por cierto, hoy se cumplen 9 años del referéndum del Brexit; no sé tú, pero a mí me parece que han pasado como 9 décadas. ¿Tendremos unos próximos 9 años más tranquilos? No me atrevo ni a esperarlo.

PRÓXIMAMENTE –

Los acontecimientos geopolíticos seguirán acaparando la atención esta semana, con el comercio también en el radar, en medio de lo que, como ya se mencionó, es una agenda económica relativamente escasa.

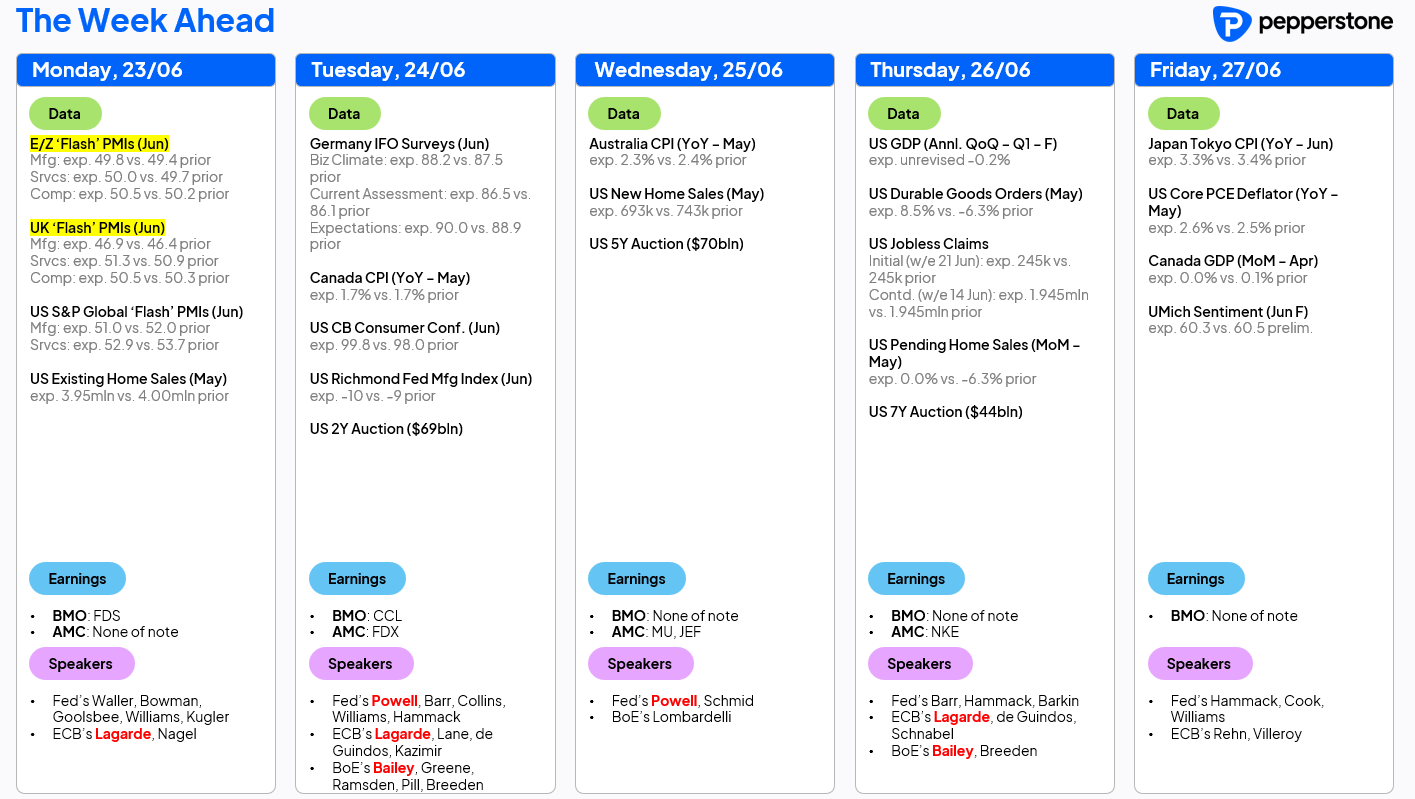

Hoy se publicará la última ronda de encuestas PMI "flash" de prácticamente todas las economías desarrolladas. Sin embargo, la utilidad de estas encuestas ha disminuido bastante recientemente, ya que el elevado nivel de incertidumbre económica tiende a distorsionar los datos "blandos" mucho más que las cifras "duras". Por tanto, conviene tomarlas con cautela.

Más allá de esas cifras, la agenda económica carece de publicaciones de primer nivel, aunque las últimas encuestas de sentimiento IFO en Alemania y los datos de gasto personal (PCE) de EE. UU. del viernes merecen al menos una mirada rápida. También es relevante el dato semanal de solicitudes de subsidio por desempleo en EE. UU., que se publicará el jueves, ya que la cifra de solicitudes continuas corresponde a la semana de referencia de la encuesta de empleo (NFP) de junio.

Por otro lado, se avecina una semana intensa de emisión de deuda del Tesoro de EE. UU., con subastas de bonos a 2, 5 y 7 años. Todas deberían tener una recepción relativamente positiva, ya que el apetito por la deuda en los tramos corto y medio de la curva se ha mantenido firme en las últimas semanas, a pesar de las preocupaciones fiscales persistentes.

También tendremos una semana cargada de intervenciones de banqueros centrales. El presidente de la Fed, Jerome Powell, comparecerá ante el Congreso para reiterar su postura de “esperar y ver”, y también escucharemos a la presidenta del BCE, Christine Lagarde, y al gobernador del Banco de Inglaterra, Andrew Bailey, entre otros.

Por último, se esperan un par de resultados empresariales destacados, mientras los participantes estarán atentos para ver si FedEx estará a la altura de las expectativas y si Nike cumplirá con su lema y simplemente lo hará.

Como siempre, la agenda completa de la semana se presenta a continuación.

Pepperstone no representa que el material proporcionado aquí sea exacto, actual o completo y por lo tanto no debe ser considerado como tal. La información aquí proporcionada, ya sea por un tercero o no, no debe interpretarse como una recomendación, una oferta de compra o venta, la solicitud de una oferta de compra o venta de cualquier valor, producto o instrumento financiero o la recomendación de participar en una estrategia de trading en particular. Recomendamos que todos los lectores de este contenido se informen de forma independiente. La reproducción o redistribución de esta información no está permitida sin la aprobación de Pepperstone.