- Italiano

- English

- Español

- Français

How to trade the US CPI report - assessing the skew in risk

Interestingly, if I look at both S&P500 and FX forward implied volatility I see volatility priced about 40% below what we would typically see on US CPI Day. The options markets, for the first time in a while, is not seeing the CPI print as a significant volatility event.

As a risk manager this is important, and while I understand that options can be priced incorrectly (it’s one reason people trade volatility), it offers me greater confidence in holding positions over the CPI data point than I would do in prior CPI reports.

Need to know:

Time of release: Wednesday 22:30 AEST / 13:30 BST

Economist’s consensus expectations:

- Headline CPI – 0.4% MoM (from 0.1% in March) / 5% YoY (unchanged)

- Core CPI – 0.3% MoM / 5.5% YoY (5.6%)

- The economist’s range of estimates for core CPI sits between 5.6% and 5.3% YoY.

- The most important aspect of the report is the core services ex-shelter, where the consensus is for 0.2% MoM.

- Shelter is expected to be at the backbones of inflation, with the month-on-month clip eyed at 0.6% MoM.

The form guide:

- Core CPI has been in-line with the consensus in 3 of the last four reports, while headline CPI undershot expectations last month at 5%

- The USD has fallen in 6 of the past 8 CPI reports, in the 30 minutes after the release, and 7/8 if we look at how the USD has fared in the six hours after.

- The well-watched Cleveland Fed inflation nowcasting model sees headline CPI inflation running at a 5.2% pace, suggesting some upside risk to consensus.

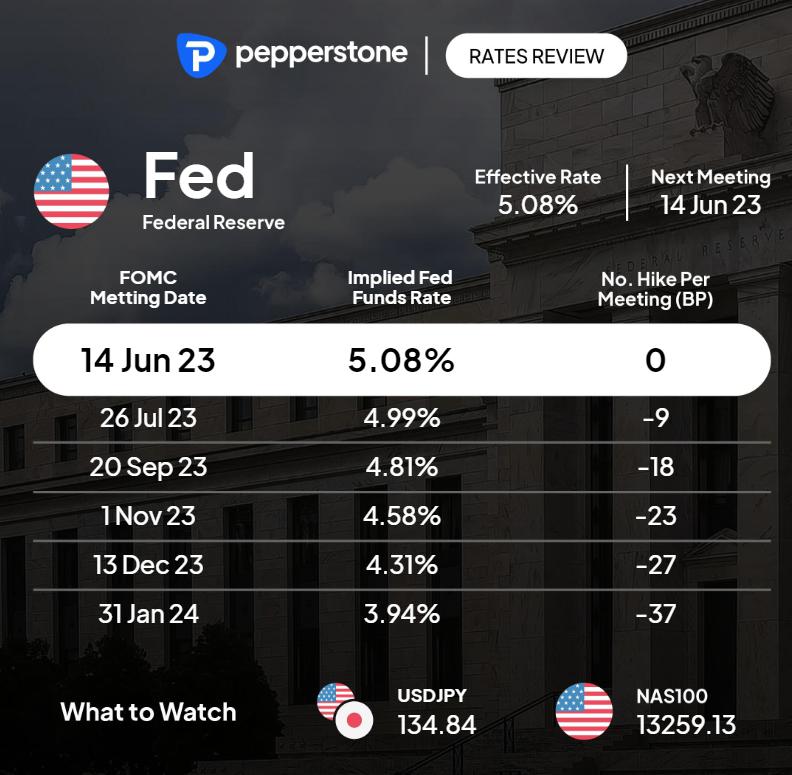

Rates Review – we can look at the market pricing of interest rates to see ‘what is priced in’. These expectations are dynamic and change all the time as traders speculate and hedge as to the future policy path of the Fed over future FOMC meetings.

Looking at market pricing, we see no action expected from the Fed in the June meeting, with literally nothing priced. This is then followed by a slight easing bias, with 9 basis points of cut priced for July (a 36% chance of a cut). Looking further out, we see 114bp (basis points) of cuts priced by January (we take the fed funds rate for January and subtract vs the effective rate).

With the market convinced of a pause at the June meeting, it seems the barrier for a hike is high and this could limit the moves in interest rate futures, which would impact the USD, NAS100 and gold.

A traders’ playbook

Devising a loose playbook on how markets may fare, I’ve used core CPI (expected at 5.5% YoY) as my preferred benchmark:

A hotter core CPI print:

5.7% (and above) – we should see the implied level of hikes for June rising from zero to 5-10bp. The USD should rally 0.5% to 1%, with gold and NAS100 trading c. 1% lower.

An inline core CPI print:

5.4% to 5.6% - the move in the USD (and broad markets) comes down to positioning, where the first move may not be the right move, as market positioning for a more extreme outcome is quickly unwound. In this scenario nothing really changes, rates pricing doesn’t change to any great extent, and we continue to take our direction from the US regional banks and other tier 1 data points.

A below consensus core CPI print:

5.3% (or below) – the market would feel validated in its path of expected easing. Here, the USD should find good sellers, as US 2yr Treasury yields fall 10-15bp (my estimate). The NAS100 should fire up and push to new cycle highs, and gold should rally 1%+.

A data-dependent Fed

The Fed has said they are “data-dependant”, so, in theory, the markets should be very sensitive to the outcome of the US CPI report. The options market isn’t buying it though with relatively low volatility priced - I suspect the big move comes only if the outcome is at the more extreme estimates, as we’ve put in the playbook.

As always in times like this, we question where the bigger reaction in the USD and broad markets is seen – a big upside or downside surprise vs consensus?

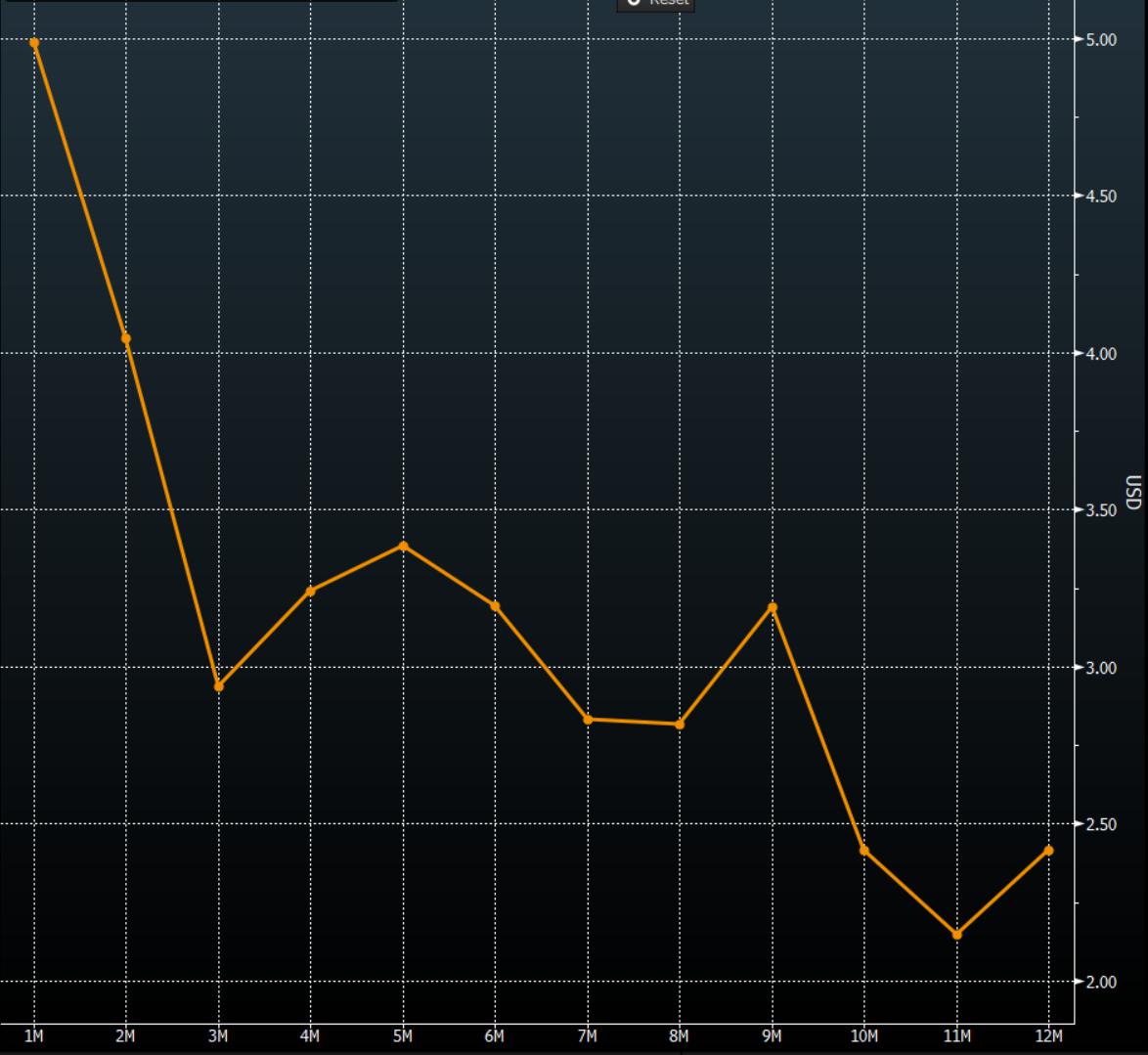

(US inflation swaps ‘curve – looks at expectations of future headline CPI per month)

An upside surprise is the pain trade, as it goes against the market's pricing, and would have traders questioning if the Fed could indeed look to hike in June. However, further evidence that inflation is accelerating to target, and USD shorts would get a fresh green light.

In any case, the market feels sure we get a core CPI print at or around consensus and that shouldn’t alter market pricing – this is key for risk management – we shall see.