比特币差价合约交易者面临两个问题:

- 减半后的价格走势会与之前三次减半周期有所不同吗?

- 在减半前后,交易环境是否会出现明显变化?

背景

作为比特币生态系统的核心,比特币矿工(个人、团体、公司)利用令人难以置信的计算能力和能源,竞争解决不断变化的加密难题。当一个实体有幸计算并解决这个难题,作为工作量证明的结果,它们会获得将一个区块(交易)添加到区块链的特权。

添加一个区块到区块链后的奖励是比特币(BTC),这是所有对BTC的投机和投资的开始。

每验证21万个区块(通常需要四年的时间),我们会看到新BTC的数量减少50%,这也意味着对矿工的奖励减半;因此有了“减半”的概念。

2009年,可挖掘的BTC数量为2100万枚,矿工展示工作量证明的奖励为50个BTC。

在2012年减半之后,可挖掘的比特币数量减少到了1050万枚,奖励设定为25个BTC。2016年,这个数字再次减半,变为525万枚,奖励为12.5个BTC;而在2020年,可挖掘的比特币数量减少至262.5万枚,奖励为6.25个BTC。

在即将到来的减半中,可挖掘的新比特币数量将减少至131.3万枚,矿工展示工作量证明的奖励也将降至3.125个比特币。

从本质上讲,这种四年周期会一直持续,直到2140年最后一次减半结束,届时区块奖励降至零,所有2100万枚比特币都投入流通。因此,BTC具有稀缺性价值,这是支撑长期投资案例的基础。

对BTC矿工的影响

随着能源成本的变化、支付给矿工的费用下降、加密难题的复杂度增加以及工作量证明奖励减半,必然会有一些矿工停止运营,因为他们的利润空间将变得非常狭窄,甚至无利可图。

当然,挖矿实体可以寻求降低投入成本以继续参与,而更高的BTC价格也将抵消奖励减少带来的影响,但我们将看到矿工退出。

在这种动态下,“哈希率”(本质上是每秒尝试解决一个难题的次数)很可能会下降。事实上,可以说BTC价格最近的回调是由于预期哈希率降低,这也可能对BTC生态系统产生重大影响。值得注意的是,哈希率降低会增加集中风险(少数矿工最终将获得更多可用的BTC),使系统的稳定性降低。

减半的历史

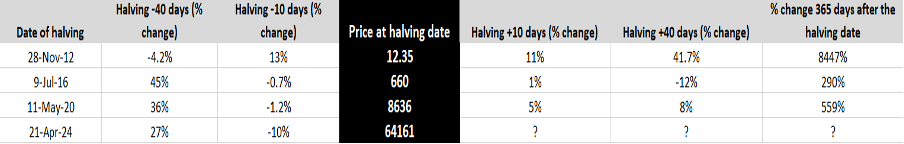

我们在 2012 年、2016 年和 2020 年已经经历过三次减半,虽然这不是一个很大的样本量,但在随后的12个月中,BTC的惊人涨幅可以通过供应减少得到合乎逻辑的解释。

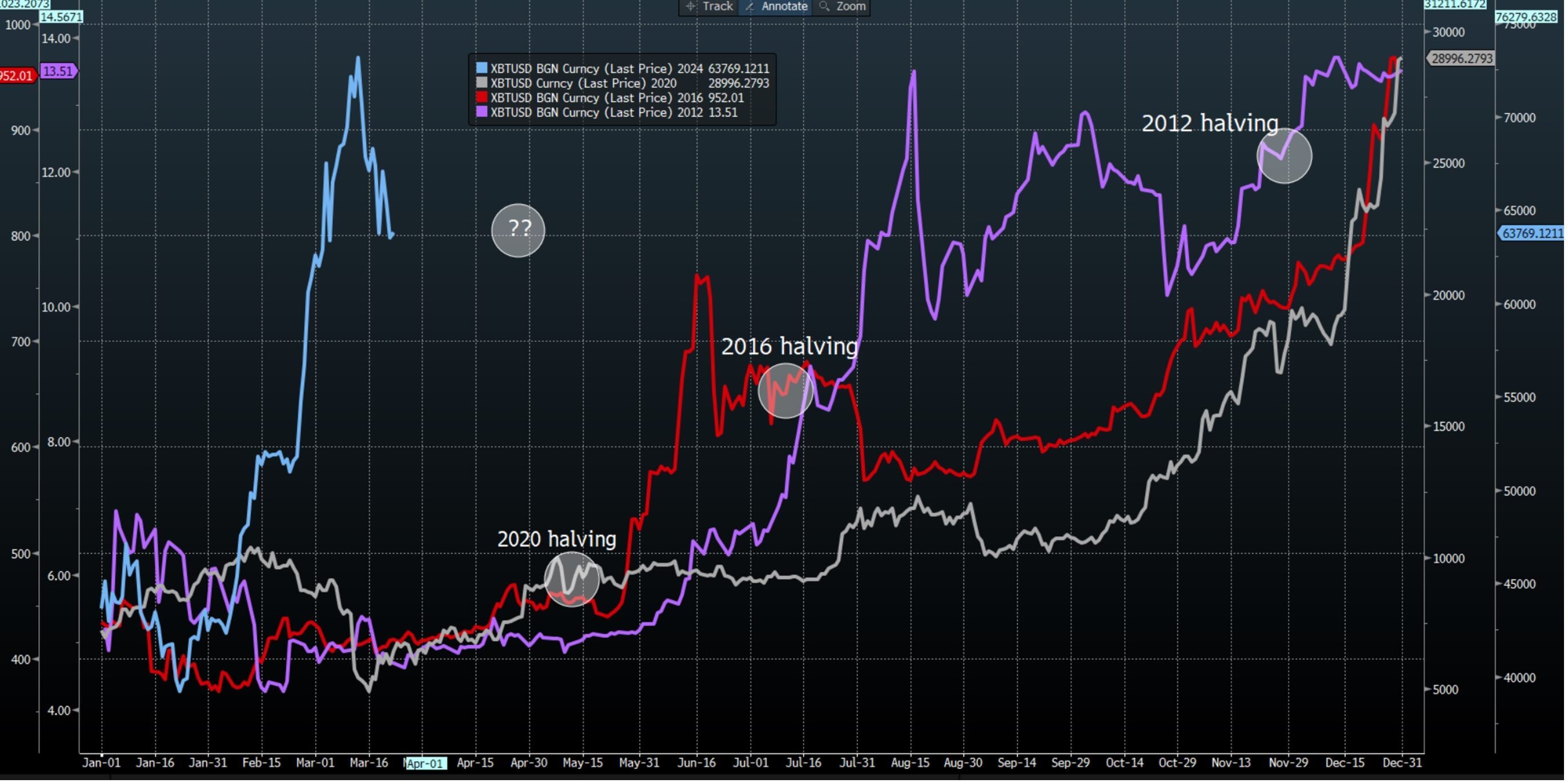

2012年、2016年和2020年比特币走势

和之前的减半事件一样,2024年BTC在减半日期前的几个月内出现了大幅上涨,随后价格在事件临近时回调。

2020 年和 2012 年减半结束后,我们看到 BTC 价格表现强劲,但 2016 年情况并非如此,因此很难确切地说减半是否对市场产生了明显的直接影响。

所以这次会有不同吗?

在最简单的情况下,实际上并没有什么改变,因为如果在广泛需求和采用率不断增加的情况下(就像现在一样)减少供应,那么价格就会上涨。这一点像在2012年、2016年和2020年一样适用。

提高资产的稀缺性通常会导致价格上涨。

如果情况发生很大变化,这一次可能会有所不同的原因是:

- 正当许多传统金融交易者仍在加强对减半的理解时,加密货币领域的大型参与者已经对减半有着透彻的了解,充分意识到其中的风险和机遇,并做好了准备。

- 近年来机构参与度大幅增加,与2012年、2016年和2020年的情况截然不同。这与BTC交易和投资方式的演变相吻合。新产品(如BTC现金ETF)知名度提高,机构参与度增加,同时我们还看到了衍生品的影响加大,正在改变结构和日内流量。

- 流动性——即订单能够成交的便利程度——在过去两年显著提高。流动性的深度对价格变化的程度有重要影响。通常情况下,增加的流动性会导致一段时间内的百分比变化较小。

- 在过去几年中,我们看到BTC的交易成本显著降低——这减少了对投资组合的拖累,但提高了基础市场的流动性。

- 比特币网络上的每日交易数量是2012年至2016年的数倍。

- 监管审查、KYC和监控的加强。

交易环境会发生变化吗?

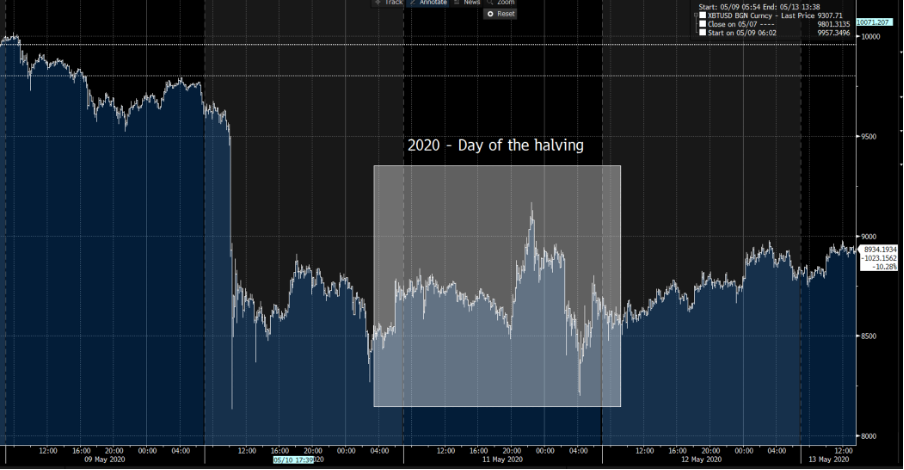

当我们注视着距离减半确切时刻的倒计时的时候,与美国CPI公布或FOMC会议不同,一旦矿工的奖励减半,比特币价格极不可能出现突然的膝跳反应。

为什么会有过激反应呢?因为如果我们已经知道结果,就不应该有什么意外了。

事实证明,就像我们在2020年的上一次减半中看到的那样(如上所示),在减半的那一天,价格走势平淡无奇,尽管我们在事件前几天看到了波动。

与2012年和2020年的情况一样,在减半后的几天,买家纷纷入场,我们看到了一个坚实的涨势出现。

现在有些人会密切关注哈希率是否受到影响,但我们也需要考虑到比特币和更广泛的山寨币领域一直作为高贝塔风险资产进行交易 - 即如果NAS100指数上涨1%,则比特币通常会上涨3%以上。因此,如果我们看到NAS100指数出现下跌,这可能会影响比特币,无论减半带来的供应动态是否发生变化。

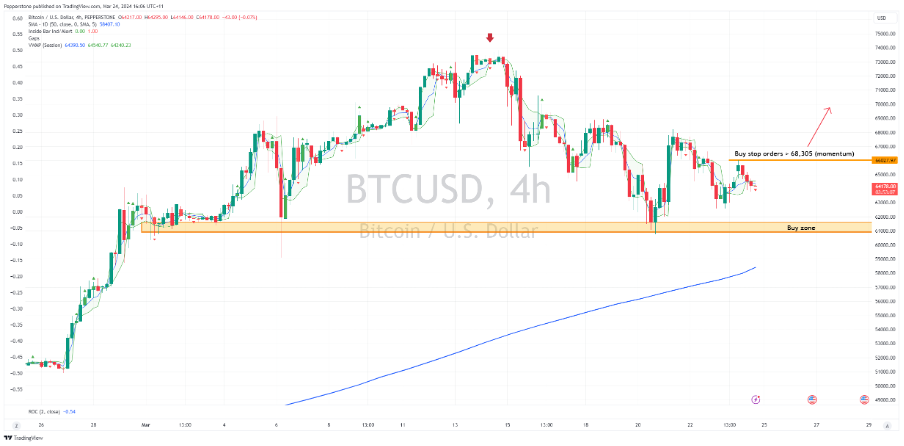

我们可以清楚地看到,自3月中旬以来,比特币的表现落后于美国股市,这与以往的减半周期相符合。也许这加强了一个观点,即减半后,比特币将具有更清晰的仓位结构,而多头方可能会更有动力在减半后的几天推动价格上涨。

交易策略?

BTC 4小时设置

正如我们在4小时图中看到的,这一次需要关注的关键水平是61,200至60,769的水平支撑区域。如果价格达到这一关键支撑区域,那么多头方将希望看到这一区域被积极捍卫,因为如果收盘突破,可能会看到价格下跌至59,415,甚至可能测试50日均线,即58,382。

相反,我希望看到价格向上突破68,305,才会考虑发起多头动量交易。

减半是比特币和山寨币市场的一个明显事件风险,因此值得了解其中的内容。和往常一样,开放的心态和对价格走势做出反应的强烈意愿将对我们交易者有利。

Related articles

此处提供的材料并未按照旨在促进投资研究独立性的法律要求准备,因此被视为市场沟通之用途。虽然在传播投资研究之前不受任何禁止交易的限制,但我们不会在将其提供给我们的客户之前寻求利用任何优势。

Pepperstone 并不表示此处提供的材料是准确、最新或完整的,因此不应依赖于此。该信息,无论是否来自第三方,都不应被视为推荐;或买卖要约;或征求购买或出售任何证券、金融产品或工具的要约;或参与任何特定的交易策略。它没有考虑读者的财务状况或投资目标。我们建议此内容的任何读者寻求自己的建议。未经 Pepperstone 批准,不得复制或重新分发此信息。