差價合約(CFD)是複雜的工具,由於槓桿作用,存在快速虧損的高風險。80% 的散戶投資者在與該提供商進行差價合約交易時賬戶虧損。 您應該考慮自己是否了解差價合約的原理,以及是否有承受資金損失的高風險的能力。

地緣政治問題引起關注,以色列對真主黨的無人機襲擊作出軍事回應,在黎巴嫩的一些地點進行“有針對性的”攻勢。升級可能支持石油和黃金,但我對其對其他市場領域(如股票或風險外匯)的情緒持懷疑態度,除非我們看到衝突牽引其他國家的跡象,或者我們看到有能源供應震盪的風險。

英偉达Q225的盈利也將受到關注,其中的指引可能會對更廣泛的半導體空間產生共鳴。交易員還需應對月底組合再平衡流動,這可能在整個週期經濟數據有限的時候產生影響。

_(1).png)

鮑威爾主席向市場發出挑釁訊息

上週為市場樹立了一個重要的先例,並就聯準會當前的想法提供了明確的觀點——這一觀點令市場上許多人感到驚訝。 7 月的聯邦公開市場委員會 (FOMC) 會議記錄顯然是鴿派的,但鮑威爾主席在傑克遜霍爾的講話可以說是他多年來最鴿派的講話,而且堅定而明確。它將作為告訴市場將於 9 月開始削減的鞏固因素而被人們銘記。

鮑威爾蔑視聯準會對抗通膨的工作基本上已經結束,隨著風險平衡變化,聯準會的政策似乎落後於曲線,聯準會進入了一個新的階段,其將政策轉向中性環境的緊迫感日益增強。

鮑威爾提供了很強的選擇性,但這種選擇性偏向於第一次降息是 25 個基點還是 50 個基點。對於那些仍然持有聯準會可能在 9 月推遲寬鬆政策的傳統觀點的人來說,這艘船似乎已經真正航行了。

美國8月非農就業數據平息聯準會降息爭論

很難否認 8 月非農就業數據 (NFP)(9 月 6 日)的重要性,並且可能成為解決 9 月 FOMC 利率論點以及聯準會是否降息 25 個基點還是 50 個基點的決定性數據點。

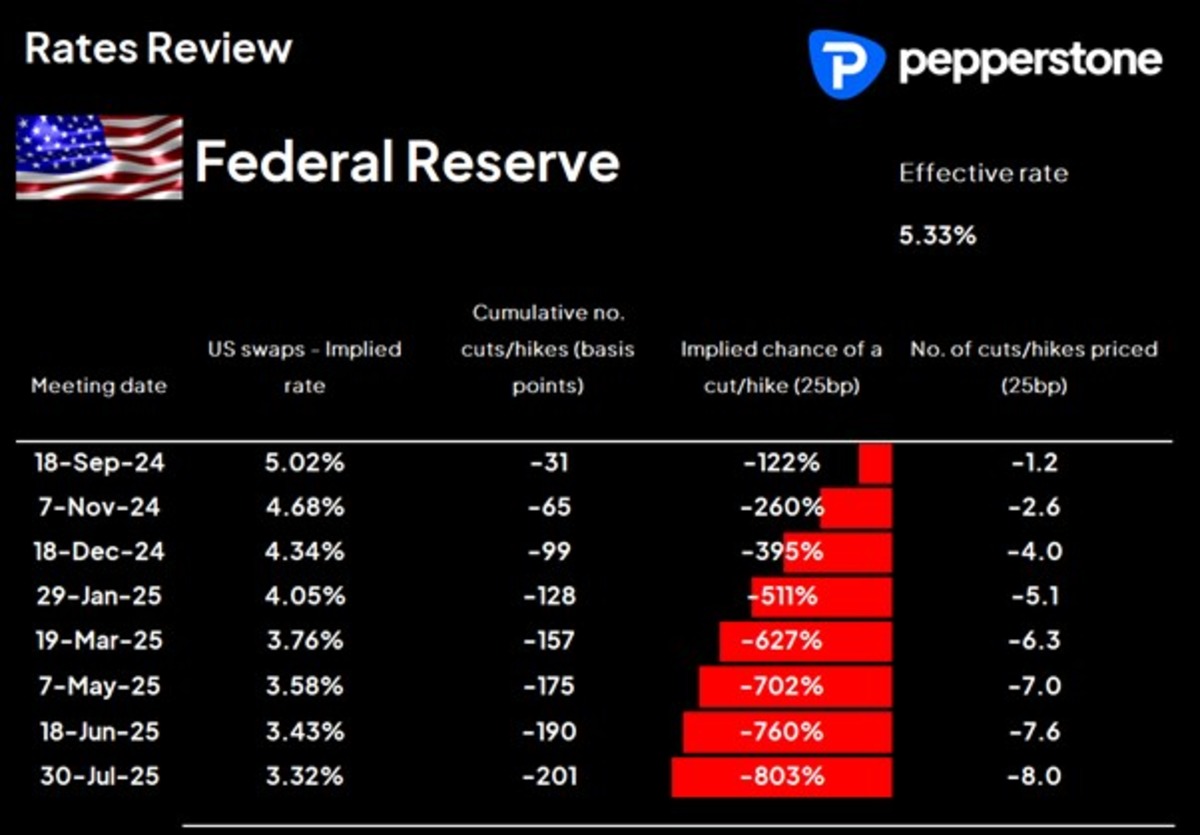

美國聯邦公開市場委員會 (FOMC) 會議期間的利率掉期定價

鮑威爾主席基本上明確表示,他的觀點是“勞動力市場降溫是毫無疑問的”,他們不再“尋求或歡迎勞動力市場狀況進一步降溫”。 疲軟的非農就業數據(即就業人數低於13 萬且失業率維持在4.3% 不變)可能會導致許多呼籲9 月降息25 個基點的經濟學家改為50 個基點,而美國利率市場將把50 個基點作為其核心情況。

對此呼籲的一個反駁是 11 月 5 日美國大選的影響。聯準會喜歡宣稱自己是獨立的,但有一種觀點認為,聯準會內部的選民可能更願意在 11 月 7 日大選後的 FOMC 會議上撤出 50 個基點的大幅降息。這項呼籲的一個問題是,無法保證屆時我們會知道選舉結果,因此,如果更需要將利率從限制性環境中解除,並且選舉結果未知,那麼美聯儲必須等到12 月18 日的會議— — 市場將認為這結果是政策錯誤,並責怪聯準會。

不過,就目前而言,「聯準會看跌選擇權」依然活躍,除非地緣政治消息對情緒產生負面影響,否則聯準會降息保險應該支持全球風險資產(例如股票)。

然而,更憂心忡忡的聯準會— — 而許多人越來越認為聯準會應該更快地擺脫更高的利率— — 確實讓我們有理由相信,「金髮姑娘」的宏觀狀況可能會出現一個轉折點,導致更危險的情況發生。

這又是一個令人擔憂的問題,當我們帶著強勁的情緒進入新的一周,而市場如此專注於非農就業報告時,人們質疑本週即將公佈的經濟數據將產生多大的影響力。許多人會注意到美國核心個人消費支出通膨報告是本週的主要數據點,但由於鮑威爾強調美國勞動市場不再增加通膨風險,如果我們看到更接近的數據,個人消費支出通膨報告可能只會改變錶盤。

Nvidia 2025 年第二季獲利備受關注

股市面臨的一個明顯風險來自英偉達第 25 季財報(週三盤後發布)和第 325 季業績指引。英偉達將超越市場普遍預期,他們總是如此,但投資者根深蒂固地認為收入比分析師的普遍預期高出20 億美元以上,因此英偉達需要報告2025 年第2 季的銷售額為300 億美元以上(市場普遍預期為28.77 美元),而3225 年第3 季的指引為33 億美元以上。

當然,還有其他因素可能會產生影響,其中重點關注毛利率、資本支出以及 Blackwell GPU 可能延遲的指導,這可能會影響 1 月季度的收入預期(2 月底報告)。選擇權市場意味著財報公佈當天的漲幅為 -/+9.4%,因此人們肯定可以預期股價和 NAS100 指數在上市後會出現一些劇烈的波動。

EU CPI to cement an ECB September rate cut

歐洲初步消費者物價指數(將於週五發布)可能會引起一些關注,但由於歐洲央行幾乎肯定會降息25 個基點,並且沒有考慮降息50 個基點,因此我們需要看到大幅低於/好於2.2% 的普遍預期總體 CPI 以及核心 CPI 2.8% 的共識將推動歐元上漲。

和許多人一樣,我對歐元兌美元的反彈幅度以及更廣泛的美元拋售感到驚訝,歐元兌美元本週的走勢遠遠大於選擇權所暗示的。

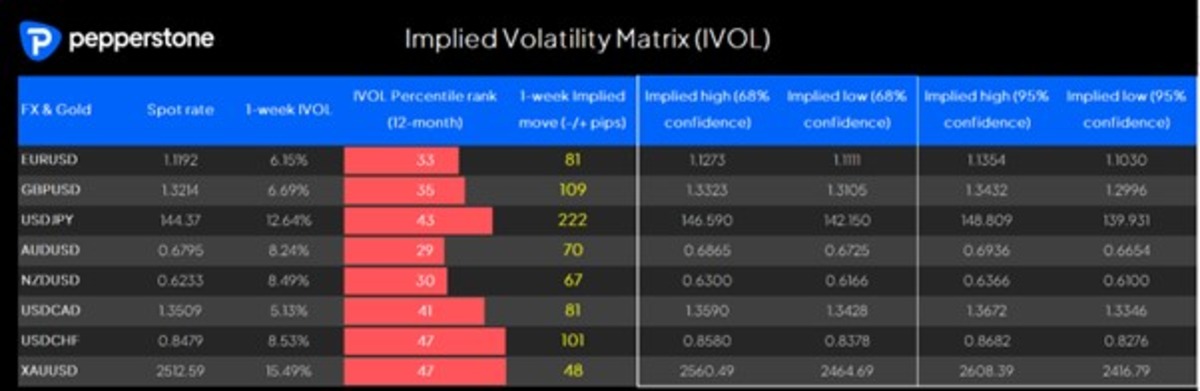

歐元兌美元 1 週期權隱含波動率週五收在 6.15%,相當於本週隱含波動 -/+81 點(置信度為 68.2%)。此預測隱含區間為 1.1111 至 1.1273,較 2023 年 7 月高點 1.1276 低 3 點。

如果想表達對歐元更加看跌的看法,那麼歐元兌美元正在下跌並看到強勁的看跌勢頭。如果股市仍然受到支撐,我們沒有看到市場對地緣政治消息做出反應,那麼歐元兌美元的看跌勢頭應該會增強。

澳洲焦點:月度 CPI 和 ASX200 盈利正在發揮作用

在澳大利亞,我們獲得了7 月(月度)CPI 數據,經濟學家的中位數估計認為整體CPI 下跌40 個基點至3.4%,為2023 年12 月以來的最低水準。的預期,其中澳元利率目前掉期定價為 12 月澳洲聯邦儲備銀行會議整整降息 25 個基點。每月 CPI 接近 3%,市場可能認為 11 月實施降息的可能性為 50%。

澳元兌美元處於今年的最佳水平,幾乎不關心相對利率,不受美元和股市情緒的影響。

在股市方面,隨著 ASX200 開盤價上漲 0.6%,報 8070 點,多頭需要進一步上漲 1%,以測試歷史高點 8148(SPI 期貨為 8121)。本周有 53 家 ASX200 指數公司發布財報,獲利將繼續受到影響,其中值得注意的公司包括 Woodside、BHP(週二)、Woolworths、Fortescue、Qantas 和 Wesfarmers。必和必拓可能會受到最大的關注,但是,在股價根據盈利結果和指引重新調整後,必和必拓可能會恢復密切跟踪鐵礦石期貨價格。

因此,對於交易者來說,這又是重要的一周。我們質疑鮑威爾傑克遜霍爾演講對股市的推動作用是否會在亞洲銀幕上全面顯現,並影響美國股市,以及美元能否在月底找到更好的基調。

祝大家好運。

此處提供的材料並未按照旨在促進投資研究獨立性的法律要求準備,因此被視為市場溝通之用途。雖然在傳播投資研究之前不受任何禁止交易的限製,但我們不會在將其提供給我們的客戶之前尋求利用任何優勢。

Pepperstone 並不表示此處提供的材料是準確、最新或完整的,因此不應依賴於此。該信息,無論是否來自第三方,都不應被視為推薦;或買賣要約;或征求購買或出售任何證券、金融產品或工具的要約;或參與任何特定的交易策略。它沒有考慮讀者的財務狀況或投資目標。我們建議此內容的任何讀者尋求自己的建議。未經 Pepperstone 批準,不得復製或重新分發此信息。