差價合約(CFD)是複雜的工具,由於槓桿作用,存在快速虧損的高風險。80% 的散戶投資者在與該提供商進行差價合約交易時賬戶虧損。 您應該考慮自己是否了解差價合約的原理,以及是否有承受資金損失的高風險的能力。

正是因為這個原因,曲線繼續向熊市傾斜-即長端收益率上升速度快於短端-應該引起比目前更多的關注。

盡管完整地看待曲線顯示出所討論的熊陡增,但將視角放在其中一部分上會使事情更加清晰。例如,看看下面的3m10y利差。

當然,在所有這些中最重要的是熊陡升實際上可能意味著什麼,以及其潛在影響。在這一點上,我們必須深入探討金融管道和流動性的兔子洞。

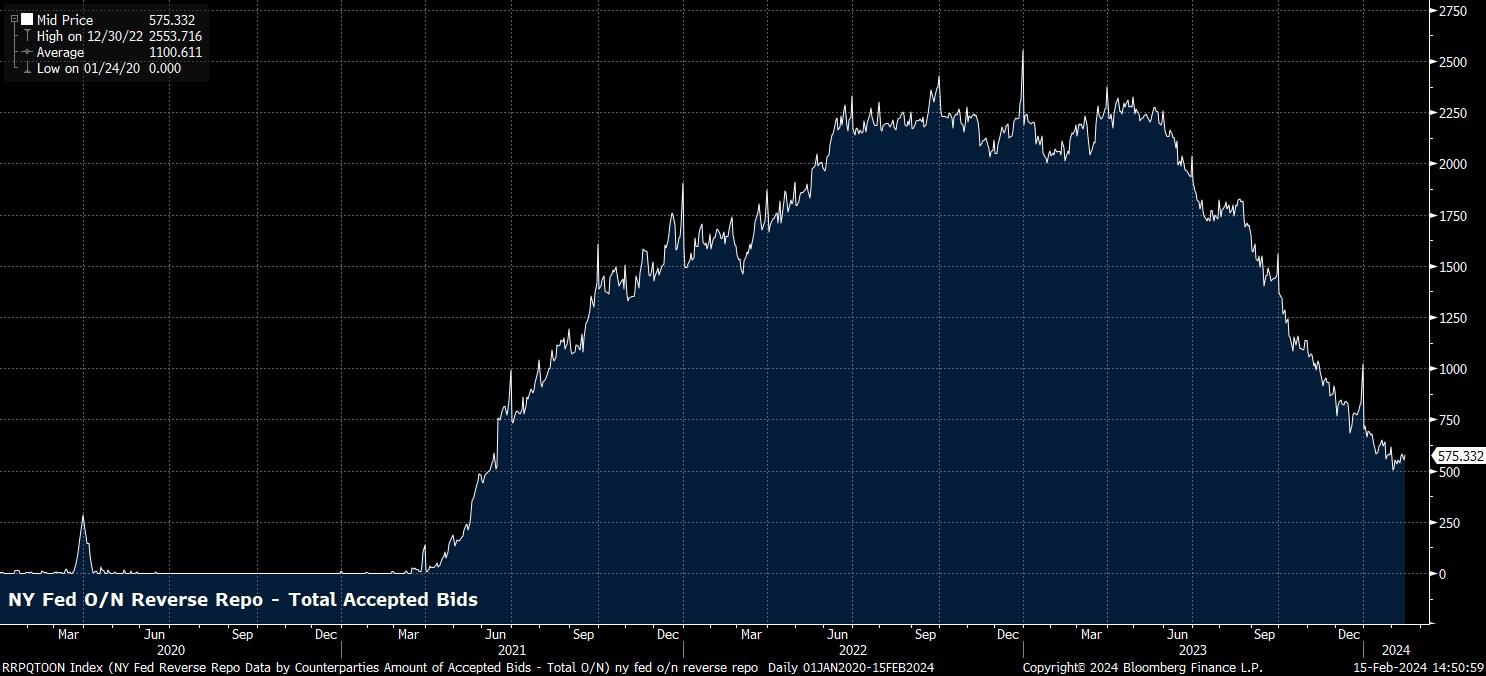

用通俗的話來說,如果熊陡升繼續下去,正如人們可能期待的那樣,前端利率由聯邦政策立場錨定,而利率下調不太可能發生直到春季,這應該會繼續增加短期債務(例如票據)的相對吸引力,特別是對於貨幣市場基金,進而可能導致美聯儲隔夜逆回購設施的更快減少使用,其使用量已經下降到峰值的四分之一。

總的來說,這意味著市場中的流動性正在減少。流動性的減少導致兩個結論-首先,增加潛在的金融不穩定性的可能性,特別是在當前週期之前的加息影響仍在感受到的情況下;其次,這可能會成為風險資產的潛在阻力,因為股票表現與流動性之間的聯繫仍然緊密,如下圖所示。

然而,盡管這些短期考慮因素很重要,但還應該記住一些更長遠的因素,特別是隨著FOMC計劃在三月會議上開始更正式討論資產負債表縮減和量化收緊(QT)的過程。

對決策者而言,重點仍然是確保儲備金保持在所謂的“LCLoR”(最低舒適儲備金水平)以上。雖然這樣的水平很難,也許是不可能的測量,但重要的是要注意,更快的RRP縮減速度可能會導致更高水平的銀行儲備金。反過來,這可能會導致聯邦儲備委員會對QT的執行時間延長,使得當前較弱的流動性背景繼續存在,可能會對風險構成阻力。

此處提供的材料並未按照旨在促進投資研究獨立性的法律要求準備,因此被視為市場溝通之用途。雖然在傳播投資研究之前不受任何禁止交易的限製,但我們不會在將其提供給我們的客戶之前尋求利用任何優勢。

Pepperstone 並不表示此處提供的材料是準確、最新或完整的,因此不應依賴於此。該信息,無論是否來自第三方,都不應被視為推薦;或買賣要約;或征求購買或出售任何證券、金融產品或工具的要約;或參與任何特定的交易策略。它沒有考慮讀者的財務狀況或投資目標。我們建議此內容的任何讀者尋求自己的建議。未經 Pepperstone 批準,不得復製或重新分發此信息。